In den letzten Monaten sind japanische Aktien auf ein Allzeithoch gestiegen, was unter anderem auf Unternehmensreformen und ausländische Zuflüsse zurückzuführen ist. Wie geht es nun weiter? Ernst Glanzmann, Investment Director, Japan Equities, untersucht das aktuelle Umfeld, in dem die Wachstumserwartungen weiterhin hoch sind.

18. April 2024

Der jüngste Aufschwung japanischer Aktien lässt sich unserer Ansicht nach auf mehrere Faktoren zurückführen, darunter Unternehmensreformen, robuste Unternehmensgewinne, Japans wachsende Rolle als glaubwürdige Alternative zu China und eine stärkere Beteiligung von Kleinanlegern. Ein entscheidendes Top-down-Element darf jedoch nicht übersehen werden: die Schwäche des Yen.

Die Schwäche des Yen und die Politik der Fed

Abbildung 1: USD/JPY

Quelle: Refinitiv Datastream, Stand: 17. April 2024.

Die Abwertung des Yen ist in erster Linie auf die unterschiedlichen Zinssätze in Japan und den USA zurückzuführen. Seit März 2022 hat die US-Notenbank (Fed) ihren Leitzins aggressiv von nahezu Null auf 5,25 % (unteres Band) angehoben, um die steigende Inflation zu bekämpfen. Höhere Zinssätze machen eine Währung in der Regel attraktiver für Investoren, was zu einer geringeren Nachfrage nach Währungen mit niedrigeren Zinssätzen, einschliesslich des Yen, führt.

Japan steht vor einzigartigen wirtschaftlichen Herausforderungen, während seine Wirtschaft in den letzten drei Jahrzehnten stagniert hat. Demografische Herausforderungen wie niedrige Geburtenraten und eine alternde Bevölkerung haben das Wirtschaftswachstum zusätzlich behindert. Trotz dieser Schwierigkeiten strebt Japan nach Jahren der Deflation eine Inflation von 2 % an. Angesichts der einzigartigen Situation des Landes wird eine steigende Inflation, auch wenn sie für die Verbraucher eine Herausforderung darstellt, von den politischen Entscheidungsträgern positiv gesehen. Fast 25 Jahre lang hat Japan davon abgesehen, auf dem Weltwährungsmarkt zu intervenieren. Im Herbst 2022 griffen die Behörden jedoch ein, um den Yen zu stützen. Trotz dieser Bemühungen hat die Schwäche des Yen angehalten.

Warum ist der Yen immer noch schwach? Wie bereits erwähnt, ist dies weitgehend auf die Politik der Fed zurückzuführen. Letztes Jahr rechneten viele mit mehreren Zinssenkungen durch die Fed im Jahr 2024. Diese Einschätzung hat sich jedoch geändert. Jetzt erwartet der Markt weniger als drei Zinssenkungen in den USA für dieses Jahr (gegenüber der ursprünglichen Erwartung von sechs Zinssenkungen Anfang Januar).

Zinserhöhung und Allzeithochs

Im Zuge der Covid-Pandemie und der russischen Invasion in der Ukraine erlebte Japan ab dem Frühjahr 2022 einen Preisanstieg, der teilweise durch einen schwachen Yen angeheizt wurde. Japans Kerninflationsrate (ohne die volatilen Lebensmittelpreise) stieg im Februar 2024 im Jahresvergleich auf 2,8 %. Bei den diesjährigen 'Shunto'-Lohnverhandlungen einigten sich die grössten japanischen Arbeitgeber auf eine durchschnittliche Lohnerhöhung von 5,3 %, was den stärksten Anstieg seit 1991 darstellt. Solche Lohnerhöhungen können sich direkt auf die Verbraucherausgaben und die Wirtschaftstätigkeit insgesamt auswirken.

Im März traf die Bank of Japan (BoJ) eine historische Entscheidung, indem sie ihre umstrittene Negativzinspolitik nach 17 Jahren beendete. Sie hat nun ihren Leitzins aus dem negativen Bereich angehoben und ein neues Zielband von 0,0-0,1 % festgelegt. Dieser Schritt spiegelt die Bemühungen der BoJ wider, sich an die veränderten wirtschaftlichen Bedingungen anzupassen und das Wachstum anzukurbeln. Japans Zentralbanker und Regierungsvertreter sind der Ansicht, dass sich das Land an einem entscheidenden Punkt befindet. Die Unternehmen sind im Begriff, die gestiegenen Kosten über höhere Preise an die Verbraucher weiterzugeben, und die Arbeitnehmer fordern daher eine bessere Bezahlung. Premierminister Fumio Kishida erklärte: "Japan steht vor einer einmaligen Gelegenheit, die Deflation zu überwinden. Lassen Sie uns steigende Löhne als neue Norm in der Gesellschaft etablieren.

Im Februar dieses Jahres übertraf der Aktienindex Nikkei 2251 einen vor 34 Jahren erreichten Höchststand und signalisierte damit ein neues Vertrauen der Anleger in die japanische Wirtschaft und die Finanzmärkte. Auf die anfängliche Aufregung folgten schnell Fragen: Befindet sich der Markt erneut im Bereich einer Blase? Wir erinnern uns an die Lehren aus der Vergangenheit.

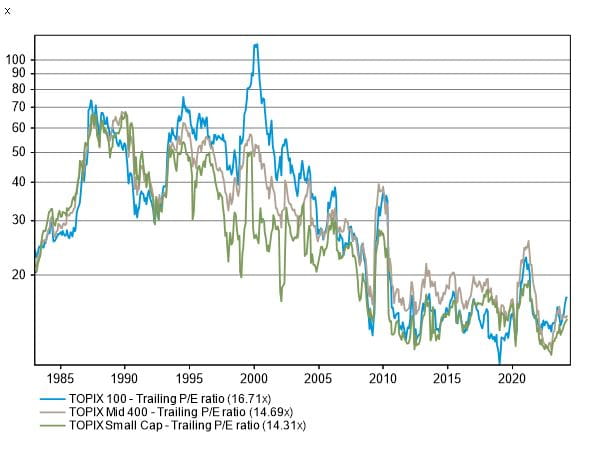

Die Antwort könnte in dem auffälligen Kontrast zwischen der Blasen-Ära Ende der 1980er Jahre und heute liegen. In dieser Spitzenzeit hatten japanische Aktien einen Anteil von sage und schreibe 45 % am weltweiten Aktienmarkt und übertrafen damit sogar den der USA, der bei 33 % lag.2 Der Tokyo Price Index (TOPIX)3 100 Index wurde in den letzten zwölf Monaten mit dem astronomischen 70fachen seiner Gewinne gehandelt.4

Abbildung 2: TOPIX-Bewertung nach Marktkapitalisierung

Quelle: Refinitiv Datastream, Stand: 17. April 2024.

Trotz des Erreichens neuer Höchststände und eines bemerkenswerten Anstiegs von 18 % seit Jahresbeginn (Stand: 8. April 2024) wird der TOPIX 100 derzeit zum etwa 17fachen seiner Gewinne gehandelt, gemessen am Kurs-Gewinn-Verhältnis (KGV). Trotz der robusten Performance der japanischen Aktien, bei der der Nikkei 225 und der TOPIX Index Allzeithochs erreichten, bleibt die Gesamtbewertung im Vergleich zu historischen Werten relativ niedrig. Wir sind der Ansicht, dass der Anstieg der japanischen Aktien nicht bloss die Wiederholung einer Blase ist, sondern vielmehr eine ausgewogene und nachhaltige wirtschaftliche Expansion mit moderater Inflation widerspiegelt.

Befindet sich Japan an einem Wendepunkt und was bedeutet das für die Anleger?

Japan hat kürzlich das Ende eines fast 20-jährigen Deflationszyklus gefeiert, während die schrumpfende Bevölkerung des Landes weiterhin Anlass zur Sorge gibt. Die Zutaten für eine positive langfristige Entwicklung bleiben bestehen und bieten Anlegern Chancen. Halbleiternamen und verwandte Sektoren haben die Marktentwicklung vorangetrieben und stehen im Einklang mit den globalen Trends der schnellen Fortschritte bei der Nutzung Künstlicher Intelligenz. Der Automobilsektor mit seinem ausgewogenen Produktportfolio ist gut positioniert, um von den veränderten Präferenzen der Verbraucher zu profitieren, die sich noch nicht ganz auf den Kauf von Elektrofahrzeugen festlegen wollen. Und schliesslich zeichnen sich die japanischen Unternehmen durch ihre breit gefächerte Angebotspalette an Maschinen aus, die es ihnen ermöglicht, von den Trends in verschiedenen globalen Wirtschaftssektoren zu profitieren. Wir sind uns jedoch bewusst, dass japanische Aktien nach wie vor auf Schwankungen der Yen-Stärke reagieren, und die Bindung des Marktes an den S&P 500 sowie die Politik der Zentralbank tragen zu dieser Volatilität bei.

Ausländische Anleger haben erhebliche Fortschritte bei japanischen Unternehmen festgestellt, die durch verbesserte Corporate-Governance-Standards und die Bemühungen der JPX Tokyo Stock Exchange um eine bessere Unternehmensführung begünstigt wurden. Diese Verbesserungen sowie eine stärkere Betonung der Kapitalkosten und ein aktionärsfreundlicherer Ansatz bei der Kapitalverwendung haben die jüngste Rallye begünstigt. Es gibt noch Spielraum für weitere Anstrengungen. Die eingeschränkte Liquidität ist jedoch nach wie vor ein Problem, sodass sich das Kaufinteresse derzeit noch auf Unternehmen mit grösserer Marktkapitalisierung konzentriert und die Marktbreite gering geblieben ist. Trotz dieser Herausforderungen ergeben sich einzigartige Anlagemöglichkeiten, die es den Anlegern ermöglichen, qualitativ hochwertige Unternehmen zu vernünftigen Preisen zu erwerben. Im Jahr 2023 erzielten Value-Aktien eine deutliche Outperformance, insbesondere im Bankensektor, aber wir glauben, dass bestimmte Wachstumswerte langfristig eine herausragende Rolle spielen könnten. Ihre Gewinnwachstumsaussichten sind in vielen Fällen glänzend, doch wurden sie in den letzten Jahren von den Anlegern oft übersehen.

2Quelle: Reuters.

3Der TOPIX ist eine Marktbenchmark mit der Funktionalität eines investierbaren Index, der einen grossen Teil des japanischen Aktienmarktes abdeckt. Der TOPIX ist ein nach Streubesitz bereinigter, nach Marktkapitalisierung gewichteter Index. Der TOPIX zeigt das Mass der aktuellen Marktkapitalisierung an, wenn man davon ausgeht, dass die Marktkapitalisierung zum Basisdatum (4. Januar 1968) 100 Punkte beträgt. Er ist ein Mass für die allgemeine Entwicklung des Aktienmarktes und wird als Benchmark für Investitionen in japanische Aktien verwendet. (Quelle: Japan Exchange Group)

4Quelle: Refinitiv Datastream.

Die hierin enthaltenen Informationen dienen nur zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von den Portfoliomanagern gehalten und stellen auch keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und besprochenen Anlageentscheidungen profitabel waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Die vorstehenden Ausführungen enthalten zukunftsgerichtete Aussagen zu den Zielen, Möglichkeiten und der künftigen Entwicklung der Märkte im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "vorhersehen", "sollten", "geplant", "geschätzt", "potenziell" und ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.